Advertisements

O Score é uma pontuação atribuída a cada consumidor, através de um sistema automatizado, que o encaixa em um perfil e o qualifica como bom ou mal pagador, o que pode acabar atrapalhando a realização do sonho de muita gente.

Uma vantagem de consultar seu score é saber como você é visto pelos bancos, financeiras, dentre outras empresas que utilizam o score para avaliar seu cliente e, até mesmo, descobrir o motivo pelo qual não teve aquele empréstimo aprovado, por exemplo.

Nesse artigo, te ensinamos todo o passo a passo de como consultar o seu score de crédito, esclarecendo as principais dúvidas, além de dar dicas valiosas de como aumentar sua pontuação e ainda indicamos alguns cartões de crédito que mais concedem limite para os clientes com uma pontuação de score baixa.

Consultar seu Score Grátis (Guia com Passo a Passo)

Para que serve o Score

O score de crédito é um sistema que calcula a probabilidade que um cliente tem de pagar ou não uma dívida futura. Essa ferramenta é utilizada em mais de 100 países e determina o perfil que cada consumidor se insere.

Advertisements

O Score é consultado por bancos, lojistas e empresas, para saber qual as chances de um cliente deixar de pagar alguma compra nos próximos 12 meses. É baseado em um cálculo estatístico que tem por finalidade ajudar os consumidores e empresas realizarem negócios de crédito, com maior agilidade e segurança, reduzindo os custos envolvidos nas operações creditícias.

Quem pode consultar o Score?

Qualquer pessoa que possua CPF e seja maior de 18 anos.

Classificação do Score

Sabendo que a pontuação do score pode ser de 0 a 1000, em cada faixa de pontuação é classificada os riscos de não quitar uma dívida. Mas, isso não termina ou restringe a concessão de crédito, é apenas mais um dado a ser levado em conta , dentro do conjunto de um todo que é analisado.

Pontuação menor que 374

❌ A probabilidade é que 93 pessoas, num grupo de 100, apresentem débitos no mercado nos próximos 6 meses

Advertisements

Pontuação entre 375 e 525

???? De cada 100 pessoas nesta classe de score é provável que de 28 a 43 pessoas apresentem débitos no mercado nos próximos 6 meses

Pontuação entre 526 e 618

???? É provável que de 15 a 23 pessoas, num grupo de 100, apresentem débitos no mercado nos próximos 6 meses

Pontuação entre 619 e 717

✅ É provável que de 6 a 12 pessoas, num grupo de 100, apresentem débitos no mercado nos próximos 6 meses

Pontuação acima de 718

✅ De cada 100 pessoas nesta classe de score é provável que de 2 a 5 pessoas apresentem débitos no mercado nos próximos 6 meses

Como é calculado o Score de crédito?

A concessão de crédito é apresentada pelo score. O score é uma pontuação que vai de 0 a 1000 e é baseado no comportamento de compra do consumidor.

Para essa análise estatística, o score de crédito, baseia-se em informações objetivas de origem pública e/ou existentes na base de dados nos “bancos de score” (Serasa Experian, Boa vista, SPC, Banco Central, Cadin e demais sistemas).

Embora eles não deixem explicito algumas coisas, a classificação de risco de crédito é calculada a partir de informações negativas constantes nesses bancos de dados, consistentes em execuções judiciais, protestos, cheque sem fundos, ações de busca e apreensão, participação em empresas falidas ou em recuperação judicial, informações de inadimplência, informações legalmente fornecidas pelo próprio consumidor (Cadastro Positivo), além de levar em conta o nível de inadimplência e o volume de atividade econômica de determinada região.

⚠️Região de moradia.

⚠️Volume de compras.

⚠️Quantidade de protestos / negativação.

⚠️Cartões de crédito.

⚠️Renda presumida.

⚠️Financiamentos.

⚠️Compras no crediário.

# 1 – Consultar Score no Serasa – Passo a Passo

Antes de mais nada, para ter acesso aos serviços do Serasa Consumidor, é necessário realizar seu cadastro no site. Para saber como, acesse o site pelo link -> Como fazer meu cadastro no Serasa Consumidor . Nesse link, você terá o passo a passo completo e algumas informações relevantes.

Após realizar seu cadastro no Serasa Consumidor, ou caso você já tenha cadastro no Serasa consumidor, para consultar o Score, é muito rápido e simples.

Passo 1 – Acesse o site do Serasa Consumidor

Passo 2 – Clique em “Consulta Grátis”

Passo 3 – Em seguida, insira seu e-mail ou CPF e senha e clique em “Entrar”.

Passo 4 – Pronto! Seu Score irá aparecer automaticamente.

# 2 – Consultar Score no Boa Vista SCPC – Passo a Passo

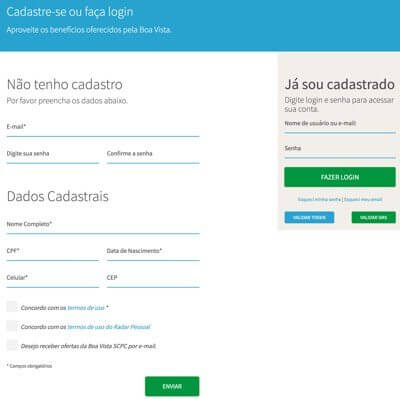

A consulta do score também está disponível no site do Boa Vista SCPC. É uma consulta mais completa, além de consultar sua pontuação do score, também consultará seu CPF e caso tenha alguma pendência, você terá acesso a todas informações sobre seu débito e as possibilidades para te ajudar a regularizá-la.

Passo 1 – Acesse o site do Boa Vista SCPC e clique em “Consulte já”.

Passo 2 – Caso não tenha cadastro no site, forneça os dados selecionados e clique em “Enviar”. Você pode ver todo o passo a passo em: Consulte seu CPF Grátis. Se já possui cadastro, acesse com seu login e senha.

Passo 3 – Clique em “Consulte já”.

Passo 4 – A pontuação do seu Score irá aparecer. Caso queira entender melhor sobre seu Score, clique em “Entenda o Score”.

- Além do seu Score, a pesquisa mostra a média do score das pessoas que residem no mesmo CEP e que possuem a mesma faixa etária.

- A consulta do seu score pode ser feita através de smartphone, computador, notebook, ipad, etc. Basta ter um navegador instalado e acesso a internet.

Qual a importância do Score?

De acordo ao resultado do score, a empresa estabelece o risco da transação e pode ou não celebrar um contrato com o consumidor.

Cada linha de crédito exige uma determinada pontuação mínima no score que pode ser determinante ou restritiva para concessão do crédito.

É importante salientar que ter um bom score de crédito não significa garantia de obtenção de crédito, essa decisão é de cada empresa que tem suas próprias maneiras e critérios de fazer negócio.

FIQUE DE OLHO! O Score é uma ferramenta automatizada e não sofre interferência humana. Ninguém, mesmo os que se intitulam funcionários do Serasa, poderá alterar o seu score de crédito. Principalmente os que prometem essa melhora em algumas horas ou dias.

Porque o meu score é baixo?

O seu Score do CPF pode ser baixo por diversos motivos, dentre os mais relevante são:

– Em algum momento você teve seu nome negativado;

– Atrasou suas contas;

– Mudou de endereço e não atualizou os dados;

– Tem participação em empresa falida ou em recuperação judicial;

– Teve ou tem bens que estão sob ação de busca e apreensão;

– Até se seu conjugue que mora contigo, se estiver com o nome sujo poderá influenciar sua pontuação.

Passo a passo de Como Aumentar seu Score de Crédito

O score apresenta uma escala que vai de 0 até 1000. Quanto maior o valor do score, melhor e maiores são as chances de você conseguir liberação de crédito.

Como o score é calculado com base em informações púbicas e nos registros disponíveis nos “bancos de Score” no momento que a consulta é feita, os resultados podem mudar, pois além do consumidor poder atualizar os seus dados ou ser negativado, o sistema esta sempre realizando um novo cálculo de acordo com seu algoritmo baseado nas centenas de informações disponíveis.

#1 – Consulte o seu CPF

Antes de mais nada, você precisa estar ciente de que só é possível aumentar o seu score se você estiver com o nome limpo, sem nenhuma dívida vencida registrada em seu CPF. Sem isso, é inviável conseguir qualquer resultado.

Por isso, o primeiro passo para aumentar a sua pontuação do score é consultar seu CPF nos principias órgãos de serviço de proteção ao crédito: Serasa, Boa Vista SCPC e SPC.

Essa consulta pode ser feita através da internet, sem precisar sair de casa, ou pagar qualquer taxa, por meio do mesmo cadastro que ensinamos o passo a passo no capítulo anterior em “Como consultar o Score de Crédito”.

Feito isso, você já saberá se existem dívidas cadastradas em seu nome, terá todas as informações sobre a dívida (se houver) como valor, data de vencimento, instituição credora e, em alguns casos, você poderá negociar o pagamento desse débito, direto no site.

Caso possua alguma dívida, é imprescindível que a negocie e pague. De preferência, a vista. Dessa forma, em até 5 dias após o pagamento da primeira parcela, seu nome será excluído do cadastro de negativados e você poderá dar continuidade aos passos seguintes.

Como Consultar o CPF na Receita Federal – Passo a Passo

É prudente que você também verifique junto a Receita Federal se o seu CPF está ou não regular. O status referente a regularidade do CPF nada tem a ver com restrição de crédito, e sim com a situação cadastral ou tributária.

Estar com o CPF em situação irregular significa que você possui alguma pendência junto a Receita Federal e, que essa pendência resultou no bloqueio do seu CPF, deixando-o em situação irregular e isso inviabiliza a abertura de uma nova conta, e também pode acarretar o bloqueio de um conta, seja ela corrente ou poupança, já existente.

As situações que levam o seu CPF ao status de irregular são: não declarar o imposto de renda nos anos em que esteve obrigado; divergência cadastral na base de dados da Receita Federal, decisão administrativa; divergência no imposto de renda pessoa física (IRPF) e falecimento do contribuinte.

Existem duas maneiras de saber se seu CPF está ou não regular: através do telefone ou internet.

• Para consultar se o seu CPF está ou não regular através do telefone, você deverá ligar para 0300-789-0300 e seguir as instruções. Essa ligação não é gratuita, ela custa R$ 0,04 o minuto, se feita a partir e um telefone fixo e R$ 0,40 o minuto, se feita de celular.

• Para consultar na internet, acesse o site da Receita Federal no endereço: https://servicos.receita.fazenda.gov.br/Servicos/CPF/ConsultaSituacao/ConsultaPublica.asp

Preencher os dados solicitados, selecione “Não sou um robô” e clique em “Consultar”. Pronto, um comprovante da situação cadastral do seu CPF será emitido.

Seu CPF pode apresentar 5 descrições na situação cadastral: Regular, irregular, suspenso, cancelado ou nulo.

- CPF REGULAR: Significa que não existe nenhuma pendência no cadastro do contribuinte. A pendência fiscal não é a mesma coisa que pendência cadastral. Então, é possível que um CPF esteja regular quanto à sua situação cadastral, mesmo tendo débitos com a Receita Federal, que tem a ver com a situação fiscal.

- CPF IRREGULAR: Significa que o contribuinte deixou de entregar alguma Declaração do Imposto de Renda de Pessoa Física nos últimos 5 anos.

- CPF SUSPENSO: Significa que existe algum erro ou o cadastro do contribuinte está incompleto.

- CPF CANCELADO: Acontece quando o contribuinte falece, ou por decisão administrativa ou judicial por algum outro motivo.

- CPF NULO: Significa que foi constatado alguma fraude na inscrição.

O que fazer para regularizar o CPF?

Caso seu CPF não esteja regular, não se preocupe, é muito simples regularizar.

Caso você esteja com alguma pendência relacionada a sua declaração do imposto de renda, tenha caído na malha fina, tenha deixado de entregar alguma declaração em ano que estava obrigado, basta acessar o site da Receita Federal: http://receita.economia.gov.br/interface/cidadao/irpf/2016/processamento/regularizacao-de-pendencias e acesse os programas para preenchimento e envio dos documentos em falta e pronto!

CPF SUSPENSO: Se seu cadastro está incompleto ou consta algum erro, acesse o site da Receita Federal https://servicos.receita.fazenda.gov.br/Servicos/CPF/regularizar/Default.asp

Preencha os dados solicitados e clique em “ENVIAR”.

Nas demais situações, você deverá ir até uma agência do Banco do Brasil, Caixa Econômica Federal ou dos Correios e solicitar a regularização do seu CPF. Será cobrada uma taxa de R$ 5,50 pelo serviço.

Se você precisa regularizar o seu CPF e mora no exterior, poderá ir até uma representação diplomática brasileira no país onde vive e solicitar o serviço, ou solicitar através do telefone +55 11 3003 0146. O custo da ligação é de uma chamada internacional para o Brasil.

#2 – Mantenha seus Dados Atualizados

Mantenha os seus dados cadastrais sempre atualizados, “nos bancos de score”. Os maiores são: Serasa, SPC, Boa Vista, bancos onde possui conta e Receita Federal.

- Para atualizar seus dados nos órgãos de serviços de proteção ao crédito, basta acessar o aplicativo de cada um deles e editar as informações.

- Já nos bancos, você tem a opção de ir até uma agência ou fazer as alterações via aplicativo.

- Para qualquer alteração e/ou atualização dos dados do CPF, basta acessar o site da Receita no endereço: https://servicos.receita.fazenda.gov.br/Servicos/CPF/alterar/default.asp . Preencha os dados solicitados e clique em “Enviar”.

Para concluir o atendimento, você deverá encaminhar o protocolo gerado e os documentos necessários para o email do seu estado, localizado na tabela de jurisdição por estado e respectivos e-mails corporativos.Os documentos necessários para alteração cadastral são:

1. Documento de identificação:– Para maiores de 16 anos: RG atualizado. Se o RG não estiver atualizado, anexar também a Certidão de Casamento ou Nascimento;– Para menores de 16 anos: RG ou Certidão de Nascimento do menor e RG do responsável (pai, mãe ou tutor ou guardião judicial). Na hipótese de representação por tutor ou guardião, anexar também o respectivo termo de tutela/guarda.2. Título de eleitor (facultativo);

3. Comprovante de endereço ou declaração do endereço completo (tipo de logradouro, nome do logradouro, número, município, UF, CEP) no e-mail;

4. Protocolo de atendimento fornecido pela entidade conveniada (Banco do Brasil, Correios e Caixa Econômica) ou Protocolo de Atendimento gerado na Internet (para pedidos de Alteração ou Regularização não conclusivos iniciados no sítio da Receita Federal), se possuir;

5. Foto de rosto (selfie) do interessado ou responsável segurando o documento de identidade aberto (frente e verso), onde deverá aparecer a fotografia e o número do documento legível. Observação: a selfie com o documento não deve ser o da criança e sim do responsável.

#3 – Pague Todas as suas Dívidas, Inclusive as Prescritas!

Se por algum motivo você teve seu nome incluído no cadastro de proteção ao crédito, saiba que o tempo máximo para permanência é de cinco anos, a contar do vencimento da dívida.

Após cinco anos, o seu nome será automaticamente excluído do cadastro de negativados. Esse prazo é assegurado pelo CDC (Código de Defesa do Consumidor), confirmado pelo STJ (Superior Tribunal de Justiça).

De acordo ao Procon (Fundação de Proteção e Defesa do Consumidor), não ocorrendo a exclusão automática e imediata, o consumidor que se sentir lesado poderá entrar com uma ação na justiça e exigir indenização por danos morais decorrentes do “abalo e crédito”.

Vale a pena deixar a dívida prescrever?

Muita gente pensa que deixar a dívida prescrever, estará fazendo um bom negócio. A primeira vista, parece valer a pena, por que você irá utilizar o seu crédito (cartão de crédito, financiamento, empréstimo, etc), não pagará e após 5 anos seu nome sairá do cadastro de negativados e você terá acesso a novos créditos.

Mas, as coisas não são tão fáceis assim. As empresas possuem critérios próprios para análise e concessão de credito, muitas delas possuem um banco de dados próprios, onde registram as operações financeiras de seus clientes, classificando-os como bom ou mau pagador, o que dificulta a concessão de um futuro crédito, caso você precise.

Além disso, a cobrança não cessa após os 5 anos (prazo de prescrição), você continuará a ser cobrado, não cabendo mais ação judicial. Pois, a dívida não é extinta após o prazo de prescrição, estabelecido pelo CDC, para retirada do nome do cadastro de negativados.

Sem contar que são longos 5 anos de espera até que a dívida prescreva, e durante esse período você terá dificuldade para conseguir um empréstimo, parcelamento de compras, financiamento, ou qualquer outra linha de crédito.

Resumindo, não vale a pena deixar a dívida prescrever. O melhor é entrar em contato com o credor e renegociar a dívida, acordando o pagamento em parcelas que caibam no seu orçamento para assim, quitar e extinguir o débito.

#4 – Exclua o histórico de Consultas ao seu CPF

Toda vez que você solicita um novo cartão de crédito ou empréstimo pessoal, por exemplo, seu CPF é consultado pela empresa credora, e essa consulta fica registrada no seu histórico.

Ter no histórico do seu CPF um grande número de consultas pode impactar negativamente em uma nova solicitação de crédito, causando a recusa de sua solicitação, mesmo que seu nome esteja limpo, ou seja, sem dividas pendentes.

Isso ocorre porque toda vez que você solicita a abertura de conta, cartão de crédito, empréstimo, financiamento ou qualquer outro serviço financeiro, seu CPF é consultado junto aos órgãos de proteção ao crédito como o Serasa Experian e o Boa Vista SCPC.

Essa consulta fica registrada, mesmo que seu crédito seja aprovado, e todas as próximas empresas que consultarem o seu CPF terão acesso a esse registro.

Um CPF com histórico de muitas consultas é visto de uma maneira negativa e pode impactar na pontuação do crédito score.

Limpar as consultas do seu histórico, além de aumentar seu score, pode te ajudar a conseguir aquele financiamento ou cartão de crédito desejado.

Solicitar que o histórico de consultas do seu CPF seja excluido é um pouco trabalhoso, só pode ser feito pessoalmente, em uma das agências, ou através do correio.

Antes, esse processo era feito pela internet mas, segundo as empresas, essas medidas foram tomadas para para evitar fraudes, podendo ajudar a detectar a clonagem de CPFs e até a utilização de documentos perdidos/furtados/roubados para obtenção de crédito em seu nome sem a sua permissão e a sua ciência.

Como excluir histórico de consultas do CPF no Serasa

Para solicitar a exclusão do histórico de consultas do CPF no banco de dados do Serasa Experian, você precisará ir até uma agência da Serasa Experian, pessoalmente.

Para saber qual a agência mais próxima, acesse o site do Serasa: https://www.serasa.com.br/atendimento-presencial

Caso não more próximo a uma das agências Serasa Experian, poderá solicitar através do envio de carta pelo Correio.

Siga o passo a passo a seguir:

Passo 1 – Baixe e imprima o Termo de Responsabilidade: TERMO DE RESPONSABILIDADE EXCLUSÃO DE PASSAGEM.

Você encontrará esse termo no nosso site: TERMO DE RESPONSABILIDADE EXCLUSÃO DE PASSAGEM.

Passo 2 – Preencha e assine.

Passo 3 – Reconheça firma da assinatura. Junte cópias autenticadas de seus documentos (RG, CPF, ou CNH ou Carteira de Conselhos de Classe).

Passo 4 – Envie pelo Correio para: A/C Gestão de Requerimentos Administrativos. Av. Dr. Heitor Jose Reali no 360, Jardim Nova São Carlos , CEP 13571-385 – São Carlos.

Como excluir histórico de consultas do CPF no Boa Vista SCPC

Para solicitar a exclusão do histórico de consultas do seu CPF no banco de dados do Boa Vista SCPC é necessário que você compareça a uma das lojas de atendimento, portando seus documentos originais com foto (ex: RG ou Carteira de Motorista) e o seu número de CPF.

Diferente do Serasa Experian, o Boa Vista só possui lojas de atendimento em São Paulo, nos endereços:

- Rua Boa Vista, 62 – Centro São Paulo

- Rua Marechal Tito, 1.042 – São Miguel Paulista São Paulo

- Rua Gabriela Mistral, 199 – Penha São Paulo

- Rua Mario Lopes Leão, 406 – Santo Amaro São PauloCaso você não more em São Paulo, poderá fazer essa solicitação pelo Correio. Seguindo o passo a passo:Passo 1 – Faça cópias do seu RG e CPF e autentique .

Passo 2 – Junte as cópias dos seus documentos, uma solicitação por escrito do seu desejo que seus dados de consultas do CPF sejam excluídos. Observação: Nessa solicitação, informe seu e-mail para que o Boa Vista possa enviar uma resposta.

Passo 3 – Assine e Reconheça firma de sua assinatura.

Passo 4 – Envie para o endereço: Caixa Postal 660 CEP 01031-970 – São Paulo/SP. Observação importante: Tenha o cuidado de enviar cópias legíveis. -

#5 – Limpe seu nome no CCF

O cadastro de emitentes de cheque sem fundos, o CCF, é operacionalizado pelo Banco Central do Brasil (Bacen). Nele são incluídos os nomes dos correntistas que emitiram cheque que foram devolvidos por alguns motivos específicos.

Caso você nunca tenha emitido nenhum cheque ou não tenha tido nenhum problema com devolução de cheques, vá direto para o passo 6.

Como Saber se Tenho Restrição no CCF?

Como já dito, uma pessoa tem seu nome registrado no CCF ao emitir um cheque que não foi compensado, ou seja devolvido. Nessa situação, os bancos são obrigados a informar por escrito, aos seus correntistas, as ocorrências do CCF.

Caso, você tenha se mudado, esteja viajando ou por qualquer outro motivo não recebeu o comunicado, poderá ir a um dos endereços eletrônicos do Banco Central ou até mesmo a sua agência bancária, para solicitar essa informação.

Atenção: Os bancos são proibidos de cobrar qualquer tarifa por essa pesquisa.

Com essa consulta, você saberá, caso esteja incluído no CCF, todas as informações sobre a instituição financeira que solicitou a inclusão, o número e valor do cheque, a data de inclusão, o motivo da devolução do cheque e a quantidade de ocorrências registradas no seu nome.

Quais Motivos de Devolução do Cheque Geram o Registro no CCF?

Um cheque pode ser devolvido por vários motivos (clique aqui e conheça todos os motivos que ocasionam a devolução de um cheque), mas nem todos eles implicam na inclusão do seu nome no CCF.

Para ter o nome incluído no CCF, seu cheque deve ter sido devolvido por um dos 3 motivos descritos abaixo:

Motivo 12 – cheque sem fundos – segunda apresentação

Motivo 13 – conta encerrada

Motivo 14 – prática espúria.Como Regularizar a Situação de um Cheque Devolvido?

Após descobrir que seu nome está registrado no cadastro de emitentes de cheque sem fundos (CCF), você deve localizar o beneficiário do cheque (aquele que efetivamente apresentou o cheque ao banco) para regularizar a situação, caso ele ainda não tenha protestado o título de credito.

Basta solicitar uma cópia do cheque ao banco para que você consiga entrar em contato com a pessoa para qual você emitiu o cheque, ou com quem de fato o apresentou para compensação.

Nessa cópia terão informações como a instituição financeira, agência e conta do beneficiário. Com essas informações em mãos, inclusive a cópia do cheque, você poderá solicitar junto ao banco do beneficiário todos os seus dados: nome completo e endereços (comercial e residencial).

Em seguida, deverá entrar em contato com o beneficiário para efetuar o pagamento do título de crédito. Por fim, com o comprovante de pagamento em mão, deverá solicitar a exclusão do seu nome do CCF.

Como Excluir meu Nome do CCF?

Com o cheque devolvido em mãos (o que comprova que ele foi pago) você deverá ir até o banco que incluiu o seu nome no cadastro do CCF e, no setor responsável, solicitar a exclusão.

Essa solicitação, em muitos bancos, não basta ser verbal, você deverá preencher e assinar uma carta formal e pagar as taxas referentes, para a conclusão do processo. Apresente o comprovante de pagamento e peça ao banco um recibo da carta de solicitação de exclusão do seu nome do CCF e guarde-a até que o processo seja concluído.

Após a regularização do débito, comprovado o pagamento, o banco levará até cinco dias úteis, contados a partir da data da entrega da solicitação de exclusão, para solicitar ao Banco Central (executante do sistema).O Bacen terá até cinco dias úteis para consolidar a exclusão da ocorrência, ou seja, a exclusão será consolidada até o último dia da quinzena subseqüente.

Se você já tiver regularizado a situação e seu pedido de exclusão for negado por parte da instituição financeira, deverá entrar com recurso junto a Banco Central.

Caso o banco tenha incluído seu nome no CCF por algum erro, deverá providenciar a exclusão imediata. Se decorrer mais de 5 anos, a partir da data de inclusão, a ocorrência será excluída automaticamente.

Observação: Quando se tratar de banco em regime de liquidação extrajudicial, liquidação ordinária ou falência ou submetida a processo de transformação em que não haja indicação de sucessora, a exclusão deve ser solicitada ao Banco do Brasil. No caso da agência ter sido fechada, mas o banco ainda operar em outro local, deve-se procurar a sede deste banco.

#6 – Cadastre e /ou Transfira Alguma Conta de Consumo para seu Nome

Todo nosso trabalho, visa a construção de um novo currículo financeiro, pelo qual os órgãos de proteção ao crédito possam avaliar positivamente e com isso, aumentar a sua pontuação.

Para ajudar na construção de um bom histórico financeiro, você precisa mostrar que possui vínculos e responsabilidades financeiras que são registradas todos os meses, por isso, deverá cadastrar as contas de consumo da sua residência, como água. telefone, internet e luz, em seu nome.

A partir dai, é imprescindível que essas contas sejam pagas rigorosamente em dia, sem nenhum atraso.

#7 – Cadastre as Contas em Débito Automático

Pagar todas as contas em dia é fundamental para ter uma boa pontuação no score.

Pensando nisso, uma boa saída é cadastrar suas contas em débito automático. Dessa maneira, você nunca perderá os prazos, principalmente se cada uma de suas contas possuir uma data de vencimento diferente.

O mercado analisa a sua pontualidade no pagamento de suas contas. Um bom pagador é avaliado de forma individual e mais completa. Com isso, a análise será menos burocrática e as condições de crédito se tornam mais justas e sua pontuação do score aumenta

Além disso, cadastrar as contas em débito automático tem ainda mais valia para composição de um bom score pois, auxilia na construção de um bom relacionamento com seu banco.

Quanto mais serviços e produtos do seu banco, você utilizar, melhor será para o seu histórico financeiro. Já que, mais operações financeiras serão registradas em seu CPF.

#8 – Ative o Cadastro Positivo

O Cadastro Positivo existe desde 2011, mas antes precisava da autorização do consumidor para que suas informações sobre pagamento pudessem ser avaliadas pelas instituições financeiras, lojas e etc.

A mudança na lei aprovada pelo Congresso, que começou a valer em 2020, modifica essa regra: agora, a abertura do Cadastro é feita de forma automática, não mais voluntária, abrangendo todos os brasileiros com CPF.

Na prática, significa que você vai ter seu nome e informações enviadas para um banco de dados que será disponibilizado para empresas avaliarem o risco da concessão de crédito

Ele reúne informações sobre como você quita suas contas, levando em consideração sua pontualidade e sua conduta como pagador de boletos.

É como um currículo financeiro. Bem simples. Pagou a conta de luz em dia? Muito bem, vai ficar bem na fita. Quitou um empréstimo sem atrasar nenhuma parcela? Mais um pontinho pra você.

Resumindo, o cadastro positivo é uma excelente forma de construir uma boa imagem no mercado de crédito.

Até o fim de 2019, apenas os seus dados negativos eram utilizados para definir o seu score, porém a partir de 2020 começaram a ser considerados também os dados positivos. Por isso, ative já o Cadastro Positivo.

Todos os três órgãos de serviço de proteção ao crédito que indicamos no capítulo anterior para que você possa consultar a sua pontuação de score, oferece o serviço de “Cadastro Positivo’, você só precisa ativa-lo.

Alguns bancos também disponibilizam esse tipo de serviço, consulte o seu banco e ative-o também.

Outro sistema de cadastro positivo é Quod. Para fazer seu cadastro, tenha em mãos seu documento de identificação com foto (RG ou CNH)com CPF. Acesse o site https://consumidor.quod.com.br/ e siga o passo a passo para registro. É 100% gratuito.

#9 – Abra uma Conta em Mais de um Banco

Ter conta em mais de uma instituição financeira enriquece seu histórico financeiro e por isso, abrir uma nova conta em uma outra instituição irá favorecer ao aumento da pontuação do seu score.

Atualmente, o mercado conta com diversas opções de bancos para abertura de contas, tanto bancos tradicionais, quanto bancos digitais.

Abrir uma conta corrente digital pode ser uma boa opção pois, os bancos digitais apresentam muito menos burocracias e mais facilidades na hora de abrir uma conta, começando pela possibilidade de abrir sua conta corrente digital direto do seu celular, sem sair de casa e em poucos minutos.

Além disso, muitos bancos digitais não exigem comprovação de renda e liberam a abertura da conta, inclusive, para quem está com o nome negativado, oferecem uma conta 100% gratuita, com todos os serviços e produtos de uma conta aberta em um banco tradicional.

Como descobrir contas abertas com meu CPF

Pode parecer bobagem, entretanto saber se existem contas abertas em seu CPF pode te ajudar, tanto se você for do time das pessoas mais esquecidas, que abrem contas e se quer lembram em qual instituição financeira foi aberta, quanto te ajudar saber se alguma conta foi aberta com seus dados pessoais de forma fraudulenta, evitando problemas maiores e até mesmo o comprometimento do seu score de crédito.

Para descobrir contas abertas com o seu CPF, você precisará consultar o “Cadastro de Clientes do Sistema Financeiro Nacional”, (CCS).

Segundo o BACEN (Banco Central), o CCS “é um sistema onde são registradas todas as informações relativas aos correntistas e clientes de todas as instituições financeiras e seus representantes legais ou convencionais”.

O CCS serve para registrar todas as contas que foram abertas e encerradas, em todas as instituições financeiras, desde 01/01/2000, com a data do início dos relacionamentos com as instituições, e se for o caso, a data do fim (encerramento da conta).

O cadastramento e acesso ao CCS é gratuito e individual. Você só terá acesso as informações relativas ao seu CPF.

Para quem deseja consultar as contas abertas em nome de sua empresa, deverá consultar pelo número do CNPJ (Existe a possibilidade desse acesso ser cedido a terceiro, mas, somente por meio de procuração, por pedido de herdeiro legítimo, herdeiro testamentária, inventário judicial ou extrajudicial ou curador / tutor.).

No CCS, você poderá:

- Requisitar a consulta por CPF, CNPJ ou conta;

- Consultar requisições realizadas;

- Consultar histórico de atualização de cliente;

- Listar arquivos detalhados e imprimir as requisições de consulta.

- Verificar a exatidão das informações como, por exemplo, identificar o eventual uso indevido do CPF ou CNPJ no sistema financeiro;

- Em caso de espólio, localizar relacionamentos bancários mantidos por pessoa falecida ( desde que o consulente tenha poderes legais para tal).Observação: O CCS não disponibiliza dados de saldo, extrato, limites, aplicações, nem nada relativo a movimentação das contas.

-

Como acessar e consultar o CCS:

Para consultar o CCS, você precisará fazer um cadastro no Bacen, no Registrato através do site: https://www.bcb.gov.br/cidadaniafinanceira/registrato, seguir o passo a passo e fazer a requisição CCS – Cadastro de Clientes do Sistema Financeiro Nacional e a solicitação para gerar o relatório.

No relatório irão estar listadas todas as informações das contas abertas e encerradas em seu CPF. As informações fornecidas são: número da conta, instituição financeira e datas ( abertura e encerramento, se for o caso).

Como acessar e Consultar o SCR:

Já que estamos falando sobre consultar a existência de contas abertas em seu CPF, que tal expandir essa busca para contratos de crédito?

Com o mesmo acessos criado para consultar o CCS, você consegue consultar o SCR, sigla para Sistema de Informações de Crédito do Banco Central (Bacen).

Esse sistema foi criado pelo Conselho Monetário Nacional e é um instrumento de registro e consulta de informações, alimentado mensalmente pelas instituições financeiras, onde são armazenados todos os dados sobre as operações de crédito, avais e fianças prestados e limite de crédito concedidos por instituições financeiras a pessoas físicas e jurídicas no Brasil.

É através do SCR que BACEN, como órgão de regulação e supervisão do sistema financeiro, pode avaliar os riscos envolvidos nas operações de crédito, assegurando a solvências das instituições financeiras, para que elas não acumulem créditos não honrados. O que viabiliza ao BACEN adotar medidas preventivas para proteger tanto os recursos dos cidadãos como o sistema financeiro como todo, evitando que o país quebre.

O SCR desempenha um papel super importante na garantia da estabilidade do Sistema Financeiro Nacional e na prevenção de crises. E possibilita o aceso do cidadão, para que o mesmo possa consultar e supervisionar todas as operações financeiras, como empréstimos, financiamentos, contas abertas dentre outros, em seu CPF.

Embora possam estar registrados os débitos de empréstimo, financiamentos, ou cartões, por exemplo, o SCR não funciona como um cadastro de inadimplência. Ele apenas registra todas as operações de crédito do consumidores, bem como os pagamentos efetuados, em dia ou atraso, e o saldo remanescente para quitação do contrato. Viabilizando a supervisão do Banco Central, que por meio dos relatórios mensais pode prevê qualquer problema que possa colocar em risco a solvência das instituições financeiras, tomando atitudes preventivas, assegurando o bom funcionamento do sistema financeiro nacional, assim como os recursos do cidadão.

#10 – Solicite um Cartão de Crédito Digital

Se você já chegou até aqui, significa que cumpriu todos os passos anteriores. Parabéns!

Solicitar um cartão de crédito com o score ainda baixo pode parecer precipitado, entretanto, existem alguns bancos e administradoras que oferecem cartões de crédito para clientes com baixa pontuação.

Você terá mais chances de ter sua solicitação de cartão aprovada se a fizer em um banco ou operadora de cartão digital.

É importante que você saiba que no geral, esses cartões são aprovados com limite ainda baixo e, para que seu limite possa ir aumentando, você precisará utilizar com sabedoria e pagar suas faturas em dia.

Essa estratégia irá favorecer ao seu currículo financeiro, aumentando a pontuação do seu score. Além disso, você poderá aproveitar todas as vantagens e benefícios que o emissor e a bandeira do cartão oferecem.

Para te ajudar, preparamos uma lista com os cartões de crédito de fácil aprovação, perfeito para quem possui score baixo:

- Banco Pan

- Banco Neon

- BMG Card

- Trigg

- Santander SX

- C6 Bank

- Digio

-

O que saber antes de solicitar o seu cartão?

IMPORTANTE!!! Para evitar que você tenha sua solicitação negada, saiba qual instituição escolher.

Evite solicitar cartões de bancos nos quais você já tenha sido negativado, mesmo após quitar a dívida, principalmente se você pagou a dívida com descontos dos juros. Pois, os bancos possuem uma lista de restrição interna, onde os clientes nessas condições são cadastrados e, no futuro, quando solicitam crédito, são negados.

Saiba que, muitos cartões são oferecidos com nomes distintos da instituição financeira emissora e por isso, você deve ficar de olho. Aqui, destacamos 3 cartões de nossa lista:

• Credicard Zero – emitido pelo banco Itaú;

• Cartão Saraiva – emitido pelo Banco do Brasil;

• Santander Free – emitido pelo banco Santander.É crucial que você saiba usar de forma inteligente, sempre pagando o valor total da fatura e dentro do prazo de vencimento. Um dica é, sempre anotar tudo que passar no cartão e evitar parcelamentos longos.

#11 – Se Torne um Investidor

Começar a investir, além de ser excelente para suas finanças, é um indicativo aos bancos de score que seu comportamento é de um consumidor consciente, que se preocupa com futuro e planeja todos os seus gastos. E, por isso, o seu score ganhará mais alguns pontinhos.

#12 – Estabeleça Novos Hábitos de Consumo

Não tem milagre. Para aumentar e manter uma boa pontuação do score, é necessário apenas se dedicar e ser um bom consumidor.

Saiba quanto você ganha exatamente por mês e faça seu planejamento financeiro, liste e categorize seus gastos (custo fixos, custos variáveis). Dessa forma, terá o controle do seu orçamento e evitará o endividamento.

O passo a passo é simples. Se você colocar tudo que foi ensinado em prática, vai conseguir aumentar a sua pontuação sem nenhuma dificuldade.

Outras medidas que você pode tomar para melhorar o score do CPF são:

- Usar o cartão de crédito quando puder (caso tenha) e pagar as faturas em dia;

- Movimentar sua conta bancária, e manter seu cadastro no banco atualizado também;

- Fazer um crediário em lojas como Magazine, Casas Bahia, Ricardo Eletro, etc (essas lojas normalmente aceitam abrir crediário para quem tem score baixo), pagar essas faturas irá melhorar sua pontuação;

- Informar sempre seu CPF em compras, seja em mercados, postos, lojas, etc. Isso vai ajudar a pontuar o seu CPF e movimentar seu histórico de compras;

- Essas medidas vão ajudar a aumentar bastante o seu score do CPF e crédito em até 3 meses.

#7 Cartões de Crédito (Especial para Score Baixo)

É comum ter a solicitação de crédito negada quando se possui uma baixa pontuação no Score. Entretanto, de acordo a nossa pesquisa, existem algumas opções de cartões que ainda concedem crédito para clientes com baixa pontuação no Score.

Por que meu pedido de cartão de crédito foi negado?

Todas a instituições financeiras, antes de conceder crédito, financiamentos, emitir cartões de crédito, entre outros, fazem uma análise de crédito. Cada instituição tem seus critérios próprios e levam em conta diversas informações. Mas, todas consultam o score de crédito dos seus clientes. Na maioria das instituições financeiras, ter uma boa pontuação no score é imprescindível. em muitos casos, ter uma pontuação considerada alta é fundamental para emissão de um cartão de crédito, por exemplo. Já em outras, isso pode não ter um peso muito grande.

Ter uma solicitação de cartão negada pode não significar que se nome esteja necessariamente negativado, você pode estar com a renda comprometida, ter muitas consultas registradas em seu CPF e consequentemente, uma baixa pontuação no score. É muito difícil saber o motivo exato na negativa a sua solicitação, entretanto, existem maneiras de melhorar a sua pontuação do Score e até mesmo apagar as consultas feitas ao seu CPF. Além disso, estar com as contas em dia é muito importante, e você também já tem a possibilidade de consultar score do seu CPF gratuitamente para poder ver se existem pendências financeiras ou não, e , caso haja, poder negociá-las para regularizar sua situação.

Opções de cartões de crédito para quem tem Score com baixa pontuação

Nem tudo está perdido, como dito anteriormente, cada instituição financeira tem seus próprios critérios e o peso do Score na avaliação de crédito, também varia. Por isso, ainda podemos encontrar bancos que emitem cartões para pessoas com baixa pontuação. Separamos sete exemplos.

Cartão de crédito do Banco Inter

O cartão de crédito do Banco Inter é exclusivo para servidores públicos federais, estaduais, municipais e aposentados e pensionistas do INSS, pois é um cartão consignado. É emitido com bandeira Mastercard e oferece muitas vantagens, como: anuidade zero, sem consulta ao SPC e Serasa.

Como fazer o cartão de crédito Banco inter

Para solicitar o cartão de crédito do Banco Inter não precisa possuir conta no banco e o pedido pode ser feto através da internet, no site do Banco Inter. Basta preencher e enviar um formulário de solicitação do cartão, com todos os seus dados e aguardar. Em até 20 dias, após a solicitação ser aprovada, você receberá seu cartão no endereço fornecido.

Observação: Para esse tipo de cartão podem ser solicitado documentos adicionais.

Cartão de crédito BMG Card

O cartão de crédito BMG Card é uma excelente opção para quem é servidor público, aposentado e pensionista. Esse cartão é emitido com a bandeira Mastercard e com limite de crédito até 25 vezes o valor de margem consignável do benefício do segurado. Além disso, pode ser liberado, inclusive, para quem tem o nome negativado, pois ele se baseia na estabilidade salarial do cliente e não no seu Score de crédito.

Como fazer um cartão de crédito BMG

Para fazer um cartão de crédito BMG, você poderá enviar sua proposta de adesão pela internet, ou ir até um correspondente BMG mais próximo, para preencher a proposta, assinar o termo de adesão e aguarda resposta sobre sua solicitação. Após aprovação, você receberá seu cartão no endereço fornecido, em até 20 dias.

Ao solicitar o BMG Card é necessário apresentar um documento de identificação oficial, com foto; seu CPF; comprovante de sua situação ( servidor público, pensionista ou aposentado) e comprovante de residência.

Cartão de crédito Next

Assim como o Meu pag, a emissão do cartão de crédito Next está atrelada a uma conta 100% digital. Se você tem facilidade em lidar com plataformas digitais, ter uma conta 100% digital pode ser uma excelente idéia. Além de ter todos os benefícios de uma digital, terá o benefício de um cartão de crédito e débito, emitido com a bandeira Visa que oferece diversas outras vantagens.

Como fazer um cartão Next

Para fazer o cartão de crédito Next você precisará baixar o aplicativo em seu smartphone e seguir o passo a passo para solicitar um convite Next. Em seguida, o Next entrará em contato e serão solicitados documentos adicionais para conclusão e abertura da sua conta digital. Com a abertura da conta digital, você receberá um cartão múltiplo (débito e crédito), após 20 dias da aprovação de crédito.

Cartão de crédito Trigg

Mais uma fintech que não exige comprovação de renda para solicitação de cartões , a Trigg, emite cartões de crédito com a bandeira Visa e disponibiliza um cartão virtual para compras online, até que o físico chegue ao seu endereço. Além disso, o Trigg oferece muitas outras vantagens e benefícios.

Com fazer um cartão de crédito Trigg

O cadastro para solicitação do Trigg é 100% online, através do aplicativo Trigg. Basta baixar e seguir o passo a passo para fazer o seu cartão Trigg. Esteja com seu Rg e CPF em mãos. O aplicativo solicitará, além do preenchimento da proposta, o envio de uma selfie e fotos dos seus documentos. Por isso, esteja preparado. é importante que as fotos estejam com uma boa qualidade para que as informações contidas em seus documentos fiquem claras.

Cartão de Crédito Neon

Esse, testado e comprovado por nós, assim como o Next e ao Meu Pag também está atrelado a abertura de uma conta corrente digital. Tudo feito através do aplicativo, sem a necessidade de enviar nenhum tipo de comprovação de renda. Nós conseguimos aprovação do cartão de crédito com R$800,00 de limite. um bom começo. Além do cartão físico, emito com a bandeira Visa, você também terá o cartão virtual para usar em suas compras online.

Como Fazer Cartão de Crédito Neon

Para solicitar o cartão de crédito será necessário baixar o aplicativo do Banco Neon e seguir todo o passo a passo para abertura da conta Neon, preencher s dados solicitados, enviar as fotos e documentos solicitados e pronto! Basta acessar o seu aplicativo e clicar na aba “Crédito”. Ao abrir, clique em “PEDIR CARTÃO DE CRÉDITO”. Sua solicitação entrará em análise e, em até 30 dias.

Infográfico Aumentar Score de Crédito